上周末彭博新闻社(Bloomberg)的一篇报道,引发了国内舆论对美国新一年度国防授权法案中所谓锂电采购禁令的关注,在不知底细的受众看来,这俨然是美国方面围堵中国锂电产业的新一轮出招。

不过细究其脉络,这一禁令随法案签署生效已是一个月之前的旧闻,动议雏形首次出现更是可以追溯到2023年6月,彼时共和党众议员奥斯汀·斯科特(Austin Scott)宣布将该条款加入众院军事委员会(HASC)草案文本,此公撰写的其他条文还包括授权美国海军/海岸警卫队培训非洲海事执法人员,以打击所谓的中国非法捕鱼活动,无不透露着浓浓的哗众取宠意味。

该条款要求美军自2027年10月1日起不得公费采购由宁德时代、比亚迪、远景能源、亿纬锂能、国轩高科、海辰储能所生产的锂电产品,这份看似煞有其事、囊括六大中国头部锂电企业的名单,却充分暴露了斯科特对美军和中国锂电产业的双重无知。且不说其他有能力大规模供应动力/储能电池的中国厂商大有人在,单看目前美军实际采购的锂电池,也能发现其主要用于小型无人机、战术无线电、热成像仪等便携式装备,在大型装备上的铅酸蓄电池替代才刚刚起步,因此其现有锂电供应链如果要穷究来源,恐怕低调的中国消费类锂电王者—新能源科技(ATL)才真正值得关注。此外,该条款遥远的生效日期以及狭小的防务市场体量,也使其象征意义远大于实际意义。

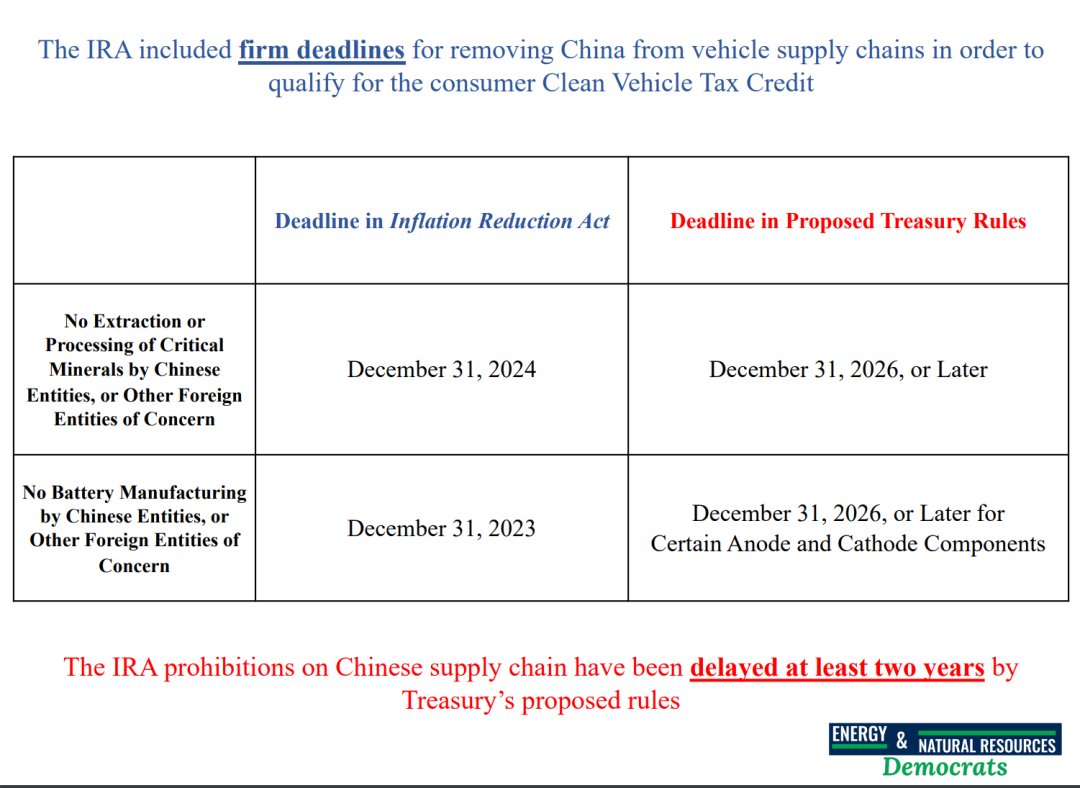

事实上,在此番国防授权法“回声”重新泛起之时,一度大张旗鼓的美国对华锂电遏制政策却已在实务中显露出虎头蛇尾的迹象,有趣的是,本被视为最大受益者的韩国锂电厂商,目前也正在积极游说美国政府提供豁免,直言立即从其锂电供应链中排除受关注外国实体(FEOC)的关键材料供应“不切实际”,尤其是锂电池石墨负极,目前绝大多数由中国大陆加工,如期达到美国监管要求几乎是不可能的任务。LG新能源提出建议将钴、锆、钨、钇、钛、石墨和萤石等特定材料排除在FEOC限制之外,SK On则呼吁将FEOC新规生效日推迟到2027年,强调需要至少三到四年时间才可能建立起石墨的替代供应链。

不看僧面看佛面,参照此前芯片禁令下美韩双方复杂的勾兑协调,今年年中将正式敲定的美国补贴政策实施细则进一步“软化”并非不可想象。

在这种“靴子落地”的氛围中,中国锂电企业在美投资布局正加速涌动。

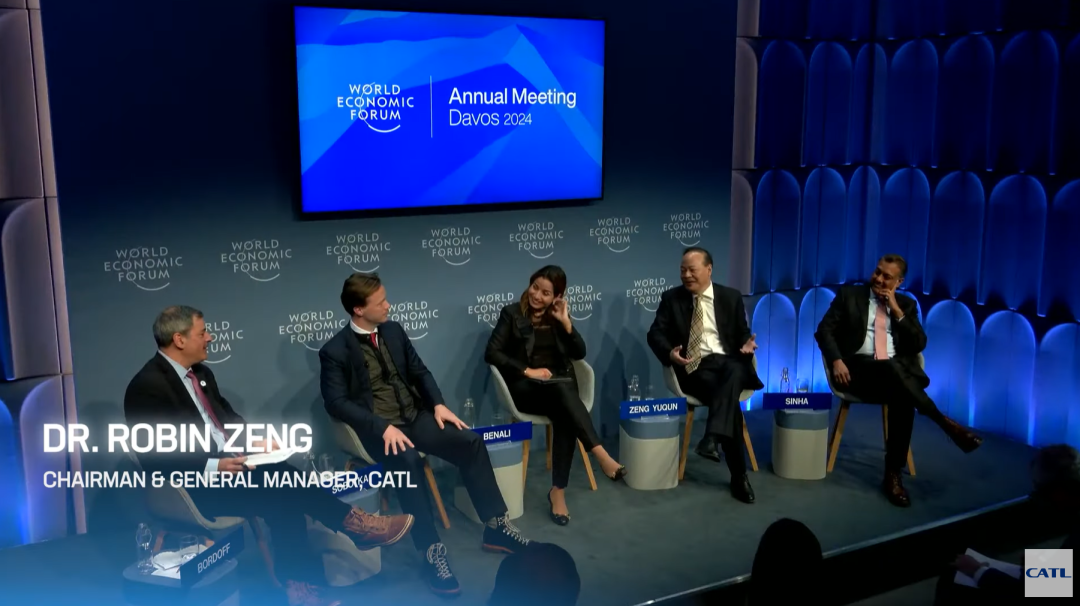

此前备受关注的旗舰项目—宁德时代与福特的锂电技术授权合作,也在近期再度被公开讨论,宁德时代董事长曾毓群出席2024达沃斯论坛时表示,该公司计划在欧美推广与福特汽车的技术授权合作模式,并将其视为解决地缘政治挑战的一种方法,在该模式之下,福特汽车将在美国密歇根州建设一座磷酸铁锂电池工厂,宁德时代则为其提供工程和运营服务。

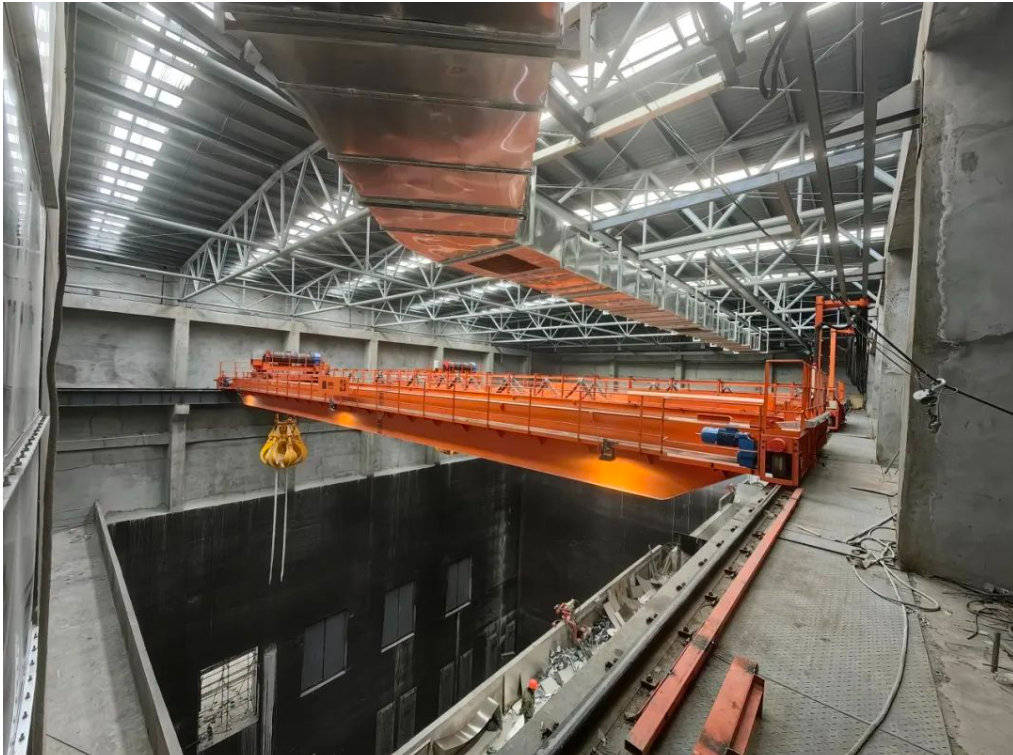

背靠大众集团的国轩高科,无疑是目前在美布局最为高调的中国锂电企业,其大手笔投资的三大生产研发基地近期也相继传出新进展,除了自有品牌户储产品在弗里蒙特工厂下线,其密歇根州项目据当地媒体报道也将在本月底启动地面平整工作。

上述玩家之外,上周密西西比州州长泰特·里夫斯(Tate Reeves)还宣布将寻求州议会拨款,为亿纬锂能参股兴建的一座动力电池工厂提供3.5亿美元财政补贴。根据里夫斯介绍的信息,该项目由亿纬锂能与三大商用车巨头帕卡(Paccar)、康明斯、戴姆勒卡车(Daimler Truck AG)共同投资19亿美元,亿纬锂能持股10%并提供锂电专有技术,后三者则各拥有30%股份,建成后将为重型商用车提供长寿命磷酸铁锂动力电池。

从去年推动地方立法限制中国科技企业,到当下为亿纬锂能项目好话说尽,里夫斯前倨后恭的变脸表演某种程度上印证了“投资是硬道理”,在唾手可得的经济与民生效益面前,美国地方官员往往也很难强硬下去。

亿纬锂能新项目的股权结构和商业模式设计,无疑为其他电芯制造企业提供了新的启发,由于美国IRA法案13401条款对中大型商用车(MHD)提供最高40000美元的税收抵免,且未施加FEOC要求,因此可被作为中资企业在北美动力电池供应链的可行切入点,亿纬锂能仅仅10%的持股比例,也为后续潜在的政策变动风险提供了缓冲。

而在产业链上游,材料厂商,尤其是石墨材料厂商目前已经成为在美投资的“急先锋”,中国宣布对石墨相关物项进行出口管制后,这一产业环节投融资热度更是如同烈火烹油。在这一热门赛道,中资操作手法呈现出多样化的特点,俨然正穷举遍历所有可能的市场进入路径。

例如全球第一大负极材料供应商贝特瑞去年宣布,拟认购澳洲新能源材料企业Evolution约10%股份,成为其第三大股东,后者则可能依托其位于坦桑尼亚的石墨矿资源,在美国投资负极材料加工厂。

当前美国石墨材料领域风生水起的当红明星—Graphex Technologies,同样与中国有着千丝万缕的联系,尽管看似已经在2023年底与中资母公司烯石电车新材料分拆,并着力强调其“符合拜登政府的IRA法案严格合规要求”,不过观察者网梳理后发现,Graphex主导量产工艺开发的CTO是曾供职于杉杉科技、万锂泰、山东亿维等国内知名企业的李兴涛(Frank Li),材料研究负责人则是武汉理工大学副教授罗立群,重重股权迷雾之后,依稀是游走在石墨产业和资本市场的东北大鳄身影。

相比之下,碳材料导电剂巨头天奈科技则选择直接以全资子公司在美布局,尽管如观察者网此前所分析的,该类辅材企业所受政策限制相对较少,甚至一定条件下可豁免FEOC,不过“行不更名坐不改姓”地直接落地,又缺少如国轩案例中的欧美巨头背书,仍然可能激起相当反弹。天奈美国项目日前就已被共和党众议员杰克·拉特纳 (Jake LaTurner) 锁定,污蔑称“Cnano USA是一头披着羊皮的狼,对美国的国家和经济安全构成明显威胁”,并呼吁美国外国投资委员会(CFIUS)应与国防部官员一起商讨如何应对。

天奈科技的遭遇,提示中国锂电企业不可掉以轻心,观察者网与业界人士交流中也感到,一些企业负责人对在美投资的非商业风险抱有侥幸心态,仍将在美产业投资视为人傻钱多速来的难得机遇,认为只要工厂建起来,形成就业和纳税的持续贡献,无论如何最终也能有个“说法”,在冗长的美国式政策拉锯中,投资可能已经轻松回本。不过近期传出的美国车企与韩国电池厂商利润分配纠纷,显示出这样的算计绝非万全。

值得注意的是,同在本月,美国参议院能源和自然资源委员会举行听证会,审查联邦电动汽车扶持措施,该委员会主席、民主党巨头乔·曼钦(Joe Manchin)严词抨击美国财政部和能源部高官,认为其出台的中国锂电限制细则故意“放水”,要求立即大幅加码限制措施:“首先,在拟议的指导中,政府将IRA关键矿产采购百分比要求削减了一半,这公然违反了国会直接写入法律的数字。他们正在提出虚假的’关键矿产自由贸易协定‘。你不能认为印度尼西亚将成为一个自由贸易协定国家,而且,最近政府提出的FEOC规则,推迟了我们写入IRA的最后期限,坦率地说,似乎一些执行该法律的人还没有读过它或真正理解我们的意图”。

曼钦的抱怨,显然是“站着说话不腰疼”,如果严格按照其所指定的FEOC材料比例门槛及就低不就高的计算方法,所谓的优惠政策只能成为空中楼阁,会上美国能源部副部长戴维·特克 (David Turk) 也邀功式地表示,该部门预计到2027年美国乘用车所需石墨材料将有16%来自本土供应链,这一数字与IRA补贴的比例要求相比简直称得上讽刺。

总体而言,美国锂电政策组合拳或许已暂且告一段落,在立法日程上暂未看到新的变数,不过对中国锂电企业而言,尚远不足以断言利空出尽,美国国会两党议员,仍有可能围绕锂电定向扶持政策的实施力度与效果不断发难,其原因已由曼钦本人直言不讳地宣告:“(美国)不会放弃我们的能源主导地位,这就是我们成为世界超级大国的原因”。

在这样的“硬逻辑”笼罩下,虽然美国锂电产业投资机会看似诱人,但抱着机会主义心态赴美“淘金”的企业,也需要提防陷入过客的结局,美妙的项目投资回报,终究还需落袋为安。

2024-01-26 12:07

2024-01-26 12:07 [导读]

[导读]