针对捷威动力停工停产的消息,经济观察报记者致函捷威动力,截至发稿,尚未获得回复。官网信息显示,捷威动力专注于新能源汽车和储能两大业务板块,天津作为动力业务中心,嘉兴作为储能业务中心,产品路线涵盖三元/铁锂和软包/方形,具备完整的电芯、模组、系统产品正向开发及大规模生产制造能力。

中国动力电池产业创新联盟数据显示,在今年实现装车配套的48家动力电池企业中,捷威动力1-10月份动力电池装车量排名全国第13,其中三元动力电池装车量排名第9。

捷威动力此次停工停产,反映的是动力及储能电池产能过剩的现实。据高工产业研究院近日披露的数据显示,动力电池的利用率从2022年的超75%下降到今年的平均不足65%,储能电池产能利用率也从去年的超85%跌至今年的不足55%。

国研新经济研究院创始院长朱克力对经济观察报记者表示,动力电池行业产能过剩将加速行业洗牌,像天津捷威这样的二三线企业,如果产品竞争力不足或资金储备不够充足,将面临更大的生存压力。但从长期角度来看,动力电池行业的产能过剩也是产业结构调整和优化的一个契机。

产能利用率走低

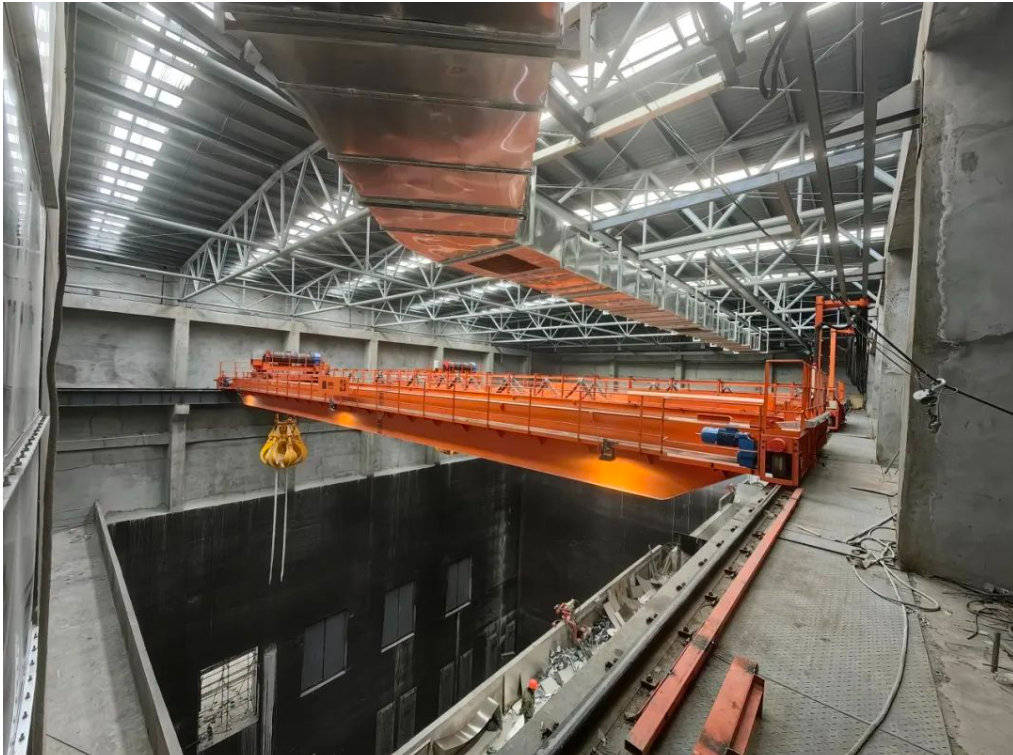

捷威动力是动力电池行业产能过剩的一个缩影。根据企业官网信息,捷威动力同时拥有盐城、长兴两大生产基地,有效产能达到10GWh。捷威动力CEO闾陈立2022年时曾对外宣布,捷威动力计划2025年达到100GWh的动力电池生产能力。

而中国汽车动力电池产业创新联盟数据显示,今年1-10月捷威动力动力电池装车量仅0.88GWh。

即便是头部动力电池企业,其产能利用率在今年也出现了显著降低的苗头。国内动力电池龙头企业宁德时代的财报显示,今年上半年电池系统产能为254GWh,产量为154GWh,产能利用率由2022年的83.4%降至60.5%。此外,亿纬锂能的锂离子电池产能利用率也由2022年的88.46%降至今年上半年的78.47%。

动力电池产能利用率下降的直接因素在于,产能扩张速度快于市场需求增长的速度。截至2022年年底,中国动力电池产能总计为1260Gwh。截至今年6月底,中国动力电池产能总计为1860Gwh,仅半年时间产能扩大了47.6%。而与此同时,国内新能源汽车市场在今年上半年的增长率为44.1%。

中国汽车动力电池产业创新联盟理事长董扬近日撰文称,联盟正在提出电池规格尺寸归一化的建议。如果电池规格尺寸能聚焦于常用几种,全行业的产能利用率也会相应提高。同时,当前我国动力电池产能增长较快的最主要因素,是地方政府给予了高额补贴。控制动力电池产能增长过快,建议优先采取限制地方政府过度补贴的方法。

在国内需求增速放缓的情况下,出口成了不少动力电池企业消化多余产能的重要出路。今年1-10月,中国动力和储能电池合计累计出口达115.7GWh,占前10个月累计销量的20.8%。其中,动力电池累计出口同比增长105.4%,增速远高于同期市场整体增速。

目前,在海外实现动力电池本地配套均是头部企业,已规划或已建成海外生产基地的国内动力电池企业包括宁德时代、蜂巢能源、国轩高科、亿纬锂能、欣旺达、中创新航、远景动力。

“价格战”愈演愈烈

朱克力表示,动力电池行业产能过剩将对整个产业链带来一系列的影响。一方面,过剩的产能可能引发激烈的价格战,各企业为了抢占市场份额而降低产品价格,会给行业的利润水平带来压力。另一方面,上游的原材料供应商面临订单量减少和原材料价格下降的风险。

10月31日,协鑫集团董事长朱共山在第八届国际储能技术和装备及应用大会主题论坛上表示,储能行业当前处于高度内卷的状态,资本的竞相涌入、新玩家的跨界入局导致了大规模的扩产潮,行业无序竞争风险进一步加剧,同质化、价格战频现,部分企业为冲业绩、抢份额,报价甚至低于成本。

根据中关村储能产业技术联盟的数据,今年1-9月,国内储能系统中标均价为0.99元/Wh,与今年初相比下降34%。近期,中国华能集团有限公司2023-2024年储能系统框架集采开标:在标段1总容量为2.5GWh电化学储能系统中,有企业报出均价0.72元/Wh的低价,这也是储能招投标系统中的历史最低价。

在电池产能过剩、价格战激烈的情况下,上游锂电材料的价格也持续下行。11月30日,上海钢联最新数据显示,国内电池级碳酸锂均价13.25万元/吨,较前一交易日下跌0.15万元/吨。作为参照,去年四季度电池级碳酸锂价格一度接近60万元/吨。

上海有色网分析认为,当前受终端需求持续减弱、供应端国内某盐湖大厂放货、海外进口锂盐陆续到港等因素的影响,碳酸锂市场短期剩局面依旧维持,市场情绪依旧偏悲观。

淘汰赛不断上演

中国汽车动力电池产业创新联盟数据显示,2022年,排名前5家、前10家的动力电池企业,其动力电池装车量占总装车量比分别为85.3%和95%;今年1-10月,排名前5家、前10家的动力电池企业,其动力电池装车量占总装车量比分别升至88.8%和97.3%。

这意味着,当前动力电池市场集中度明显,前10名之外企业,只能共同瓜分2.7%的市场份额。因而,处于三三线竞争梯队的企业,要比头部企业面临更大的压力。

事实上,动力电池行业的优胜劣汰早已开始。2022年全年,我国新能源汽车市场共计57家动力电池企业实现装车配套,而今年1-10月,实现装车配套的动力电池企业还剩下48家。

此外,由于动力电池产品的特殊性,使得其生产线往往无法轻易变更供货对象。这意味着,下游整车厂客户的销量表现会直接影响动力电池企业的产能利用率。

董扬在撰文中表示,整车型号与动力电池产线是相对固定的对应关系。由于目前动力电池产品尺寸规格型号较多,一条动力电池生产线一般只能对应一种新能源汽车产品。而整车和动力电池的匹配需要1.5-2年时间开展匹配认证实验,匹配完成后整车厂会要求动力电池做到生产工艺稳定,材料采购也不得随意变化。

2022年2月,捷威动力宣布拿下奇瑞新能源的大单,双方在安徽芜湖签署战略合作协议,奇瑞新能源拟采购捷威动力未来3年共计约50亿元金额的动力电池。长期以来,奇瑞新能源主销车型是小蚂蚁、QQ冰淇淋为代表的微型电动车,但随着微型电动车市场今年以来快速萎缩,奇瑞新能源的市场增长受到严峻挑战。中国汽车工业协会数据显示,今年上半年,微型电动车市场销量同比下降53%。

此外,技术迭代也将是影响动力电池企业产能利用率的重大因素。近日,亿纬锂能董事长刘金成在一次公开演讲中表示,动力电池技术仍有巨大的进步空间,在未来两三年时间内,动力电池仍要发生深刻的技术迭代,技术迭代会让企业过去的产能无效,如果企业踩错技术方向,基本上就会被淘汰。

2023-12-21 10:49

2023-12-21 10:49 [导读]

[导读]